Thị Trường Trà Việt Nam 2023

Theo các báo cáo tổng hợp, triển vọng thị trường sữa và các sản phẩm từ sữa không quá khả quan trong năm 2023. Khoảng thời gian chống chọi với dịch Covid-19 gây đứt gãy chuỗi cung ứng toàn cầu đã khiến cho nguồn cung cấp thức ăn cho chăn nuôi tăng chi phí dẫn đến tăng giá. Kết hợp với đó là ảnh hưởng từ chiến tranh Nga-Ukraine cũng đã góp phần làm cho nguồn nguyên liệu đầu vào của ngành chế biến sữa tăng mạnh.

Theo các báo cáo tổng hợp, triển vọng thị trường sữa và các sản phẩm từ sữa không quá khả quan trong năm 2023. Khoảng thời gian chống chọi với dịch Covid-19 gây đứt gãy chuỗi cung ứng toàn cầu đã khiến cho nguồn cung cấp thức ăn cho chăn nuôi tăng chi phí dẫn đến tăng giá. Kết hợp với đó là ảnh hưởng từ chiến tranh Nga-Ukraine cũng đã góp phần làm cho nguồn nguyên liệu đầu vào của ngành chế biến sữa tăng mạnh.

Ngành sữa Việt Nam trước áp lực giá nguyên liệu đầu vào cao kỷ lục

Bên cạnh sự sụt giảm tình hình kinh doanh thị trường sữa trong nước, giá sữa nguyên liệu trên thế giới lại đang tăng 60% khiến các doanh nghiệp trong nước lao đao, phải thực hiện tăng giá và tìm cách cân đối chi phí.

Theo báo cáo tổng hợp, trong 6 tháng đầu năm, giá nguyên liệu sữa tại châu Âu đã 2 lần lập đỉnh mới lên mức 5.100 euro/tấn và tại khu vực Nam Mỹ là 4.300 USD/tấn. So với cùng kỳ 2022, năm nay Việt Nam đã đẩy mạnh hơn nhập khẩu sữa nguyên liệu từ Mỹ.

Còn đối với nguồn nguyên liệu nhập từ New Zealand – nguồn nhập khẩu chính của thị trường sữa Việt Nam, lại đang giảm do sản lượng bị hạn chế hơn vì ảnh hưởng của Covid-19 khiến nước này thiếu lao động. Điều này đã càng góp phần khiến giá nguyên liệu đầu vào của các doanh nghiệp thị trường sữa trong nước tăng cao.

Trước sức ép của giá nguyên liệu đầu vào, nhiều thương hiệu thị trường sữa trong nước đã thay đổi giá mới. Theo báo cáo tổng hợp, sữa chua, sữa nước và sữa bột nội địa cũng như nhập khẩu đều đã được điều chỉnh tăng từ 5 đến 10% trong các tháng đầu năm.

Tuy nhiên, tín hiệu tích cực theo giới phân tích nhận định, giá bột sữa sẽ hạ nhiệt trong nửa sau 2023 do nhu cầu nhập khẩu từ Trung Quốc giảm và nhu cầu tiêu thụ của thị trường sữa trên toàn cầu đang yếu đi trong ngắn hạn. Do vậy, đây sẽ là cơ hội cho các nhà sản xuất sữa ghi nhận biên lợi nhuận gộp phục hồi trong 2023 khi áp lực từ chi phí nguyên vật liệu bắt đầu giảm bớt.

Tín hiệu đáng mừng tiếp theo là giá bột sữa (USD/tấn) – nguyên liệu cho sản xuất sữa đã hạ nhiệt. Tính đến ngày 21/3/2023, giá bột sữa đã giảm dần 29,8% so với cùng kỳ và giảm thấp hơn 32,1% so với mức đỉnh vào cùng kỳ tháng 3/2022.

Giá bột sữa được dự báo sẽ tiếp tục giảm đến cuối năm 2023 do nhu cầu nhập khẩu tại Trung Quốc giảm và nhu cầu tiêu thụ sữa trên toàn cầu đang suy yếu trong ngắn hạn, trong khi sản lượng bột sữa sẽ tăng trong năm 2023.

3. Các ông lớn ngành sữa đang đón những tín hiệu phục hồi sau thời kỳ lao đao

Năm 2023, ông lớn thị trường sữa – Vinamilk đã đặt kế hoạch đạt tổng doanh thu 63.380 tỷ đồng, tăng 5,5% và đạt lợi nhuận sau thuế ở mức 8.622 tỷ đồng. Tuy nhiên, quý I/2023, lợi nhuận của doanh nghiệp thị trường sữa lại có xu hướng đi lùi so với cùng kỳ do áp lực từ chi phí, riêng chỉ có Mộc Châu Milk báo lãi tăng gần 18%, đạt 101 tỷ đồng.

Theo ban lãnh đạo Vinamilk, sữa hiện là mặt hàng có mức độ nhạy cảm cao do phần lớn người tiêu dùng Việt Nam chưa coi sữa là một sản phẩm dinh dưỡng thiết yếu. Do đó, nhu cầu tiêu thụ đối với các sản phẩm thị trường sữa sẽ yếu đi khi người tiêu dùng phải thắt chặt thói quen chi tiêu. Bên cạnh đó, Vinamilk đang phải đối mặt với áp lực cạnh tranh ngày càng tăng ở hầu hết các dòng sản phẩm từ sữa, đặc biệt là ở phân khúc sữa bột.

Tuy nhiên sang đến quý 2 năm nay, theo báo cáo sơ bộ tình hình kinh doanh, ông lớn thị trường sữa ghi nhận tín hiệu kinh doanh tích cực hơn hẳn khi tổng doanh thu quý 2 đạt 15.200 tỷ đồng, lợi nhuận sau thuế 2.220 tỷ đồng. Đánh dấu sự tăng trưởng lần lượt ở mức 1.6% và 5.6% so với cùng kỳ năm 2022, đồng thời tăng 8.9% và 16.5% so với quý 1.

Lũy kế 6 tháng, ước tính đạt doanh thu của Vinamilk đạt gần 29.200 tỷ đồng và lãi sau thuế hơn 4.100 tỷ đồng. So với mục tiêu đặt ra tại ĐHĐCĐ thường niên 2023, Vinamilk đã thực hiện được 46% kế hoạch doanh thu và gần 48% chỉ tiêu lợi nhuận sau thuế đặt ra ban đầu.

Bên cạnh Vinamilk, tại Việt Nam, hầu hết doanh nghiệp sữa đều đang “căng mình” chịu sức ép từ giá nguyên liệu đầu vào tăng cao, cùng với tình trạng lạm phát khiến sức tiêu thụ giảm.

Là ông lớn đầu ngành, Vinamilk cho biết, 6 tháng đầu năm giá sữa nguyên liệu tăng 60-70%, thậm chí có nhóm tăng 100%. Cùng với đó, thức ăn chăn nuôi và giá cước vận chuyển tăng phi mã đã góp phần đẩy chi phí sản xuất lên cao.

Hiển nhiên, TH True Milk, Nutifood, VPMilk – những thương hiệu lớn của thị trường sữa cũng không nằm ngoài bối cảnh trên. Hầu hết các hãng sữa đều đã điều chỉnh giá bán ra trên thị trường. Theo các chuyên gia, tỷ lệ này tăng giá này đang bị thấp hơn so với giá nguyên liệu đầu vào. Do đó, lợi nhuận thị trường sữa năm nay được các công ty chứng khoán nhận định là thấp hơn so với các năm trước đó.

Theo báo cáo tổng hợp từ các sàn thương mại điện tử, doanh số của các sản phẩm TH True milk trong tháng 7/2023 vừa qua đạt mức cao nhất 8.7 tỷ đồng và 35.8 nghìn về sản lượng. Quy mô thị trường của TH true milk trong tháng 7/2023 cũng đạt mức 8.7 tỷ về doanh số và tăng trưởng tốt hơn so với tháng 06/2023 61.5%.

Một ông lớn khác trong thị trường sữa tươi, Dalat Milk, theo báo cáo trên các sàn thương mại điện tử, quy mô thị trường của Dalat milk tháng trong tháng 6/2023 đạt 220.0 triệu về doanh số và tăng trưởng tốt hơn so với tháng 5/2023 54.1%. Mặc dù đón tín hiệu tăng trưởng tốt nhưng xét về tổng chung trong 6 tháng gần nhất, doanh thu của Dalat Milk lạ giảm -39.2 % so với 6 tháng liền kề trước đó.

Tìm hiểu thêm thông tin: Doanh nghiệp thị trường sữa Việt Nam.

Tham vọng cạnh tranh trong tăng trưởng của các ông lớn ngành sữa

Theo nhiều đơn vị dự báo, năm nay sẽ tiếp tục là một năm đầy thách thức đối với thị trường sữa Việt Nam khi tiêu thụ kênh nội địa đang đối mặt tình trạng suy giảm do tình hình kinh tế gặp nhiều khó khăn. Trong khi nỗ lực thúc đẩy tăng trưởng tại các thị trường xuất khẩu có vẻ không đủ bù đắp cho thị trường trong nước.

Khó khăn vĩ mô có thể khiến nhu cầu tiêu thụ sữa tăng chậm lại từ đó khiến doanh thu sẽ tăng trưởng chậm theo. Theo đánh giá của Vinamilk, các đối thủ cạnh tranh trong thị trường sữa đang có những động thái khiến thị phần của Vinamilk ở một số phân khúc sản phẩm dần bị đe dọa, vì thế công ty sẽ phải cân nhắc khi tăng giá bán sản phẩm.

Năm 2023, giá sữa nguyên liệu dự báo sẽ quay về vùng giá của năm 2021, là điều kiện để biên lợi nhuận của Vinamilk tăng trưởng trở lại. Tuy nhiên, công ty cũng sẽ phải lên kế hoạch điều chỉnh giá thu mua sữa tươi từ nông trại và chi phí bao bì thêm từ 1,5%-5% để mức lợi nhuận gộp sẽ tăng trở lại tuy nhiên với tốc độ chậm.

Theo Báo cáo thường niên vừa mới được công bố, giai đoạn 2022-2026, Vinamilk dự kiến nới rộng thị phần lên thêm 0,5%, để đạt mức 56% và doanh thu thêm 5% để đạt 64.070 tỷ đồng mặc dù bức tranh kinh doanh của hãng vẫn còn đang phải đối mặt nhiều khó khăn. Mục tiêu xa hơn, Vinamilk kỳ vọng sẽ đạt 86.200 tỷ đồng trên tổng doanh thu và 16.000 tỷ đồng lợi nhuận trước thuế vào năm 2026, đồng thời đạt mục tiêu chiếm hơn 63% doanh số toàn thị trường sữa.

Trong khi đó, một ông lớn khác – TH Milk lại đang tập trung phát triển, tiên phong đi đầu trên con đường chuyển đổi xanh.

Chiến lược Tập đoàn TH đề ra cho mục tiêu cắt giảm phát thải khí nhà kính bắt đầu từ việc thông qua các sáng kiến, sáng tạo trong việc chuyển đổi cũng như việc sử dụng các công nghệ xanh tiên tiến trong việc quản lý năng lượng hiệu quả tại các nhà máy của TH, đồng thời sử dụng các loại năng lượng tái tạo…

Theo đó, Tập đoàn cũng đề ra mục tiêu giảm phát thải khí nhà kính trực tiếp tại trang trại và nhà máy, trung bình đạt 15%/năm ở phạm vi phát thải khí nhà kính trực tiếp. Kết quả, với rất nhiều giải pháp đồng bộ và hành động quyết liệt, trong năm 2022, hệ thống trang trại của TH đã thành công giảm phát thải trung bình hơn 20%/đơn vị sản phẩm và vượt kế hoạch đề ra.

Những thông tin trên được cập nhật từ “Báo cáo ngành chế biến thực phẩm Việt Nam quý 2 năm 2023”. Báo cáo cung cấp đầy đủ thông tin về kinh tế vĩ mô, cung – cầu thương mại của thị trường sữa tại Việt Nam, các thông tin liên quan và dự báo từ những dữ liệu được cập nhật mới nhất.

ĐĂNG KÝ ĐỂ NHẬN TƯ VẤN BÁO CÁO THỊ TRƯỜNG SỮA

VIRAC có thể nghiên cứu, làm báo cáo customize để đáp ứng những nhu cầu đặc biệt, chuyên sâu của khách hàng. Đăng ký đề bài TẠI ĐÂY.

VIRAC cung cấp hơn 20 ngành kinh tế như: Bất động sản, Bột giấy và Giấy, Da giầy, Dầu khí, Dệt may, Điện, Đồ uống, Dược phẩm, Gỗ, Hàng không, Hóa chất, Kinh tế vĩ mô, Linh kiện điện tử, Logistics, Lưu trú, Nhựa, Ô tô, Than, Thép, Thức ăn chăn nuôi, Thực phẩm, Vật liệu xây dựng, Khoáng sản, Viễn thông, Xi măng,….

Liên hệ để được tư vấn nhanh nhất:

VIRAC được thành lập bởi đội ngũ nhân sự uy tín và có chuyên môn về thông tin, tài chính và nghiên cứu thị trường trong khu vực. VIRAC chuyên cung cấp các sản phẩm, dịch vụ liên quan đến:

Xu hướng mới: Trà đậm vị và trà đặc sản lên ngôi

Không còn chỉ là thức uống giải khát đơn thuần, trà ngày nay được giới trẻ yêu thích bởi sự đa dạng về hương vị và cách thưởng thức. Trà ô long với hương thơm nhẹ nhàng, vị chát dịu nhẹ, ngọt hậu đang dần thay thế trà Thái Nguyên truyền thống.

Bên cạnh đó, giới trẻ Việt Nam đang ngày càng ưa chuộng trà đậm vị, với thành phần trà chiếm đến 70% công thức. Họ không chỉ uống trà thuần túy mà còn thích sự kết hợp giữa trà với trái cây và các nguyên liệu khác để tạo ra những hương vị mới lạ. Sự chuyển dịch này mở ra cơ hội lớn cho các thương hiệu trà sữa như La Boong và Phúc Tea, cũng như các doanh nghiệp sản xuất trà trong nước. Thị trường nội địa với mức tiêu thụ trà ngày càng tăng và giá bán cao hơn so với xuất khẩu đang trở thành "mỏ vàng" cho ngành trà Việt Nam.

Mức tiêu thụ trà trong nước tăng dần từ 40.000 tấn vào năm 2018 lên khoảng 50.000 tấn năm 2023. Giá bán các sản phẩm trà trong nước cũng đang cao hơn rất nhiều so với giá xuất khẩu, bình quân khoảng 200.000 đồng/kg vào năm 2023.

Các doanh nghiệp đang tập trung vào phát triển các sản phẩm trà đặc sản và trà cổ thụ, có giá trị kinh tế cao và tiềm năng xuất khẩu lớn. Trà cổ thụ của Việt Nam được xem là lớn nhất trên thế giới, với diện tích khoảng 20.000 ha.

Trong khi trà xanh và hồng trà vẫn chiếm ưu thế về sản lượng, trà đặc sản, đặc biệt là trà cổ thụ, đang được xem là hướng đi đầy tiềm năng cho ngành trà Việt Nam. Với giá trị kinh tế cao, dược tính quý và khả năng bảo quản lâu dài, trà đặc sản không chỉ đáp ứng nhu cầu thưởng thức mà còn là sản phẩm sưu tầm, đầu tư hấp dẫn.

Thị trường trà đặc sản Trung Quốc trị giá hàng chục tỷ USD mỗi năm là minh chứng rõ ràng cho tiềm năng phát triển của phân khúc này. Với những lợi thế về diện tích trà cổ thụ lớn nhất thế giới và sự tương đồng về văn hóa thưởng trà với Trung Quốc, Việt Nam hoàn toàn có thể xây dựng một thị trường trà đặc sản trị giá hàng tỷ USD. Trà không chỉ được tiêu thụ mạnh ở các chuỗi trà mà còn bán mạnh trong các chuỗi cà phê. 60% đồ uống được bán ra từ trà, chỉ khoảng 30% là cà phê.

Sự phát triển của thị trường trà mang lại nhiều cơ hội cho các doanh nghiệp trong ngành, từ sản xuất, chế biến đến kinh doanh và xuất khẩu. Tuy nhiên, để khai thác tối đa tiềm năng này, cần có sự đầu tư bài bản về công nghệ, chất lượng sản phẩm, xây dựng thương hiệu và phát triển thị trường.

Bên cạnh đó, việc bảo vệ và phát triển bền vững nguồn tài nguyên trà cổ thụ cũng là một thách thức lớn. Cần có sự chung tay của các cơ quan quản lý, doanh nghiệp và người dân để bảo tồn và phát huy giá trị của những "báu vật" này.

Ngành trà Việt Nam có tiềm năng phát triển mạnh mẽ trong tương lai, với thị trường nội địa rộng lớn và tiềm năng xuất khẩu cao. Các doanh nghiệp cần tiếp tục đầu tư vào nghiên cứu và phát triển sản phẩm, nâng cao chất lượng và xây dựng thương hiệu để khai thác tối đa tiềm năng của thị trường này.

Chatramue có hơn 100 cửa hàng trà sữa ở Thái Lan và hơn 40 cửa hàng tại Trung Quốc, Singapore, Malaysia, Hàn Quốc.

Thành lập từ năm 1945, Chatramue ban đầu chỉ là một cửa hàng nhỏ bán trà sữa và cà phê tại thủ đô Bangkok, Thái Lan. Sau này, thương hiệu mở rộng kinh doanh ra khắp xứ sở chùa vàng, với đồi chè và nhà máy riêng biệt.

Chatramue phổ biến đến mức, từ các ga tàu điện, trung tâm thương mại hay các tuyến phố đi bộ, người Thái đều có thể dễ dàng loại mua trà sữa này. Thậm chí, người Việt sang Thái Lan du lịch cũng quen mặt với thương hiệu Chatramue.

Ở Thái Lan, Chatramue có hơn 100 cửa hàng trà sữa. Còn tại các thị trường nước ngoài như Trung Quốc, Singapore, Malaysia, Hàn Quốc, thương hiệu này có hơn 40 cửa hàng.

Điểm đặc biệt của Chatramue là thương hiệu này cam kết các loại trà đều được pha bằng tay, nguyên liệu từ tự nhiên và hương thơm độc đáo. Trung bình, trà sữa ở đây có giá từ 40.000 - 50.000 đồng/ly, cao nhất lên tới 70.000 đồng/ly.

Mức giá mà Chatramue đưa ra được cho là khá sát với sức chi tiêu của người Việt, khi theo báo cáo của công ty thanh toán Payoo, nhóm mặt hàng trà sữa, cà phê, với đơn giá trung bình 40.000 đồng - 70.000 đồng/ly đang được người tiêu dùng rất ưa chuộng.

Việt Nam là thị trường đầy tiềm năng

Thực tế, những năm gần đây, cơn sốt trà sữa đã tạo ra một thị trường gần 3,7 tỷ USD tại khu vực Đông Nam Á. Trong đó, thị trường Việt Nam đứng thứ ba với quy mô hơn 360 triệu USD, tương đương hơn 8.500 tỷ đồng theo Momentum Works.

Theo một đánh giá của công ty nghiên cứu thị trường Euromonitor, thị trường trà sữa Việt Nam có tốc độ tăng trưởng hàng năm khoảng 20% và đã đạt quy mô gần 300 triệu USD từ năm 2017.

Tại Việt Nam, trà sữa đang đứng thứ 2 về lượng người ưa chuộng sử dụng với 23% và hầu hết tập trung vào đối tượng là nữ giới (53%) và người trẻ từ 15 đến 22 tuổi (35%).

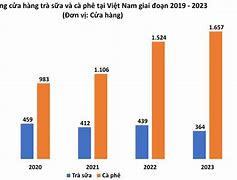

Khảo sát gần đây được công bố bởi hãng nghiên cứu Q&Me tại Việt Nam cho thấy, các chuỗi trà sữa dường như đang "hụt hơi" về số lượng so với các chuỗi cà phê như: Highlands Coffee, Trung Nguyên, The Coffee House...

Đặc biệt, giai đoạn 2020 - 2021, trước ảnh hưởng của đại dịch Covid-19, hầu hết thương hiệu trà sữa đều giảm tốc mở cửa hàng mới, hoặc buộc phải thu hẹp hệ thống cửa hàng trên cả nước.

Sau quá trình thanh lọc, thị trường trà sữa Việt Nam hiện nay do một số thương hiệu phổ thông như Dingtea, ToCoToCo, Tiger Sugar và cao cấp gồm Phúc Long, Gong Cha, KOI Thé chi phối.

Điển hình như thương hiệu ToCoToCo sau khi đã có mặt trên khắp 56 tỉnh thành với gần 500 cửa hàng, trong đó có gần 400 cửa hàng nhượng quyền đã phát triển chậm lại.

Khoảng trống này ngay lập tức được lấp đầy bởi một thương hiệu mới là Mixue. Tính đến tháng 3/2022, Mixue có 21.619 cửa hàng trên toàn thế giới, riêng Việt Nam đã có hơn 1.400 cửa hàng. Mixue gia nhập thị trường Việt Nam từ cuối năm 2018, chủ yếu kinh doanh các sản phẩm về kem tươi và đồ uống từ trà thông qua mô hình nhượng quyền.

Và loạt các thương hiệu khác đã đang khai thác thị trường như Gong Cha, KOI, Phê La, Toco Toco, Xing Fu Tang, The Alley. Thoạt nhìn, ngành trà sữa có vẻ đào thải rất nhanh, khi nhiều "tay chơi" từng tăng tốc mở cửa hàng nay lần lượt đóng cửa, nhường chỗ cho tên tuổi mới…

Dưới góc nhìn người trong cuộc, đại diện thương hiệu Gong Cha cho biết thực chất việc "đào thải" ở đây là kết quả của việc thương hiệu đó có đảm bảo hoặc thỏa mãn được những yêu cầu tối thiểu của người tiêu dùng hay không. Ngay cả đối với những thương hiệu to lớn với nhiều năm kinh nghiệm trong ngành đều cũng phải luôn xem xét lại mọi tiêu chí đánh giá của khách hàng để khách hàng yên tâm và quay lại sử dụng dịch vụ của mình.